thenewdaily.com.au

Финансовая турбулентность в Турции активировала сигнал тревоги на кредитном рынке, пишет Bloomberg.

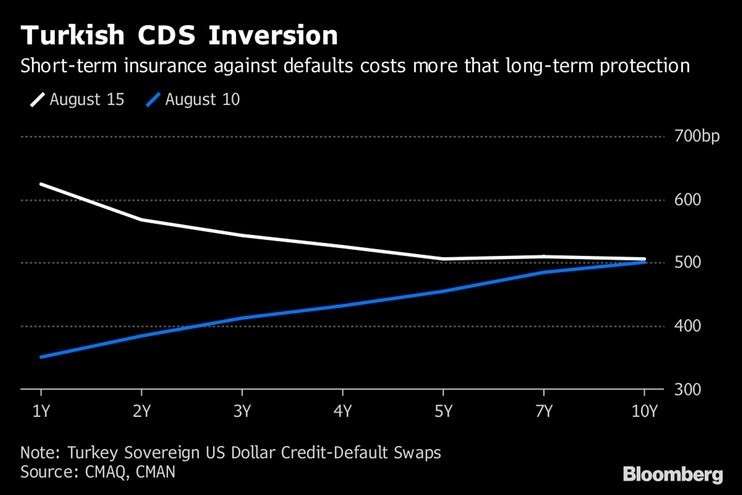

Стоимость страховки от дефолта по однолетним долговым обязательствам государства превысила годовую цену пятилетней защиты, свидетельствуют данные CMA о кредитно-дефолтных свопах. Обычно так называемые инверсии CDS случаются лишь с бондами оказавшихся в стрессовых условиях корпоративных заемщиков, находящихся на грани краха.

Инвертированная кривая CDS "является признаком существенного давления", сказал стратег Societe Generale SA по развивающимся рынкам Режи Шателье. Однако это необязательно говорит о "высокой вероятности" дефолта Турции, отметил он. Турецкие активы упали в этом месяце в свете противостояния между президентом страны Реджепом Тайипом Эрдоганом и президентом США Дональдом Трампом из-за задержания в Турции американского пастора. США ввели дополнительные пошлины на турецкие товары на фоне конфликта, который ударил по лире и подогрел инфляцию в Турции.

Турция предпринимает шаги для стабилизации финансовых рынков, а Катар на этой неделе пообещал инвестировать в страну $15 млрд. Долг Турции сократился за последнее десятилетие примерно до 29,6% валового внутреннего продукта.

Кроме того, объем суверенных заимствований в иностранной валюте невелик, и это ограничивает влияние обвала лиры, говорит глава отдела анализа развивающихся рынков ABN Amro Bank NV Марейке Зевустер. Компании страны гораздо более уязвимы к валютным колебаниям, сказала она.

Кто заработал на турецкой панике

Среди тех, кто неплохо заработал на турецком кризисе, - крупнейший банк Европы Deutsche Bank. Только за один день 10 августа трейдеры банка, работающие на долговых рынках Центральной и Восточной Европы, Ближнем Востоке и Африке, заработали $10 млн. Тогда, напомним, лира рухнула на максимальную величину за 20 лет.Всего же за две недели прибыль составила $35 млн, сообщает Bloomberg со ссылкой на источники в банке. А вот трейдеры Barclays оказались менее успешными: они потеряли $19 млн.